Industrielle Kameras, ihr Markt und ihre technischen Merkmale

Verschiebungen im Markt und disruptive Veränderungen des Technologieeinsatzes kündigen sich an

In Kooperation mit den Fachzeitschriften Vision Systems Design und Inspect ermittelt der Bildverarbeitungsspezialist Framos jährlich die Trends der Branche für die weitere technische und wirtschaftliche Entwicklung aus Anwender- und Herstellersicht. Für die 10. Marktstudie gaben 90 Hersteller und Anwender aus 22 Ländern Antworten zum Status Quo des Bildverarbeitungsmarktes und der weiteren Entwicklung.

Klassische Machine Vision bildet die Basis für den Erfolg der Bildverarbeitung in der Automatisierung und Industrie 4.0. Die CMOS-Technologie und schnelles Processing erlauben Präzision in Echtzeit, kognitive Vision-Lösungen mit künstlicher Intelligenz bilden die Grundlage für weiteres Wachstum. Eine steigende Performance und Effizienz unterstützen die Ausweitung einer individualisierten Embedded Vision in weitere Industrien und innovative Anwendungen. Mit einer Mischung aus Verlässlichkeit, exzellenter Qualität sowie einem hohen Innovationsgrad ist die integrierte Bildverarbeitung ein Basisbaustein der digital-vernetzten Welt.

Die aktuelle Studie basiert auf den Aussagen von 61 Anwendern und 29 Teilnehmern auf der Herstellerseite, die sehr ausführliche Antworten zum Bildverarbeitungsmarkt, Kameras und Sensoren sowie Applikationen und Trends abgaben. Mit 70% bildeten europäische Teilnehmer die stärkste Gruppe, Amerika ist mit 19% und Asien/Mittlerer Osten zu 11% vertreten. Anhand der abgefragten Einkaufs- bzw. Produktionsvolumina wurde ein Relevanzranking vorgenommen. Einkauf und Produktion liegen zu 61% und 50% schwerpunktmäßig in Europa, die Hersteller produzieren zu 24% zusätzlich in Asien sowie ebenfalls zu 24% in Amerika. Dies steht für eine Stärkung der asiatischen und amerikanischen Produktionsstätten gegenüber den Vorjahren. Bei den Anwendern agieren Amerika mit 31% und Asien mit 8% als Einkaufsmärkte hinter Europa. Gegenüber 2016 ist ein Rückgang des asiatischen Einkaufsmarktes (28% in 2016) zu erkennen, der zum einen auf eine schwächere Studienbeteiligung aus Asien zurückzuführen ist und des Weiteren eine Stabilisierung der europäischen und amerikanischen Einkaufsmärkte andeutet.

Machine Vision als Basis und künstliche Intelligenz befördert innovative Systeme

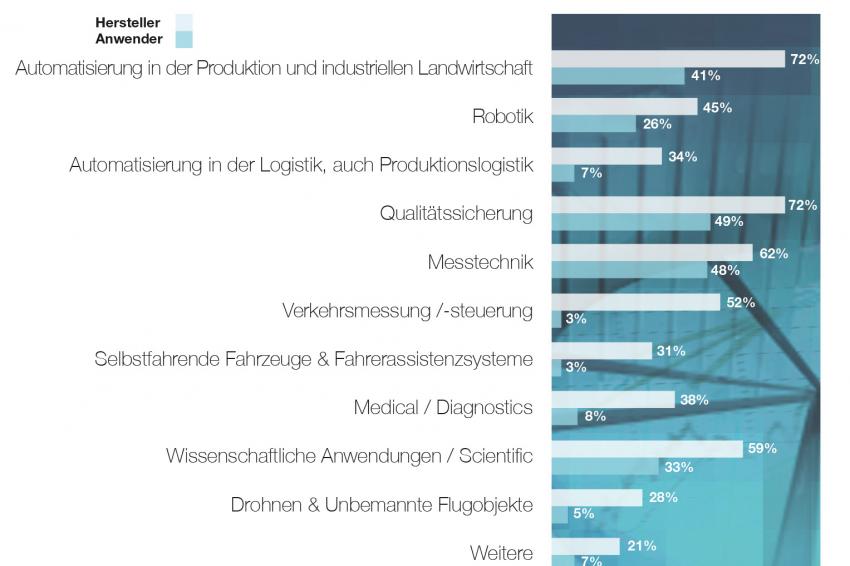

Die Automatisierung in Produktion und Landwirtschaft bildet wie in den Vorjahren das Haupteinsatzgebiet der Bildverarbeitung auf Hersteller- und Anwenderseite. 72% aller Hersteller und 49% aller Anwender gaben an, ihre Kameras in der Qualitätssicherung einzusetzen, gefolgt von 62% und 48% für optosensorische Messaufgaben. Die Robotik und wissenschaftliche Anwendungen sind weitere wichtige Einsatzgebiete für die Bildverarbeitungssysteme bei Herstellern und Anwendern. Auf Herstellerseite ist mit +115% im Vergleich zu 2016 vor allem der Verkehrsbereich inklusive autonomer Fahrzeuge und Assistenzsysteme gewachsen. Die Medizintechnik stagniert dagegen auf Vorjahresniveau. Die Ausweitung der Nutzungsgebiete der Bildverarbeitung zeigt, dass die Hersteller das große Potenzial innovativer Technologie nutzen: 28% gaben an, dass ihre Kameras für Drohnen und UAVs genutzt werden. 3D-Scanning, Gestenkontrolle und Virtual Reality werden als weitere Nutzungsfelder unter Verwendung künstlicher Intelligenz genannt. Auch wenn die Nutzer dieses Potenzial bereits erkennen, setzen sie momentan noch deutlich auf traditionelle Einsatzgebiete.

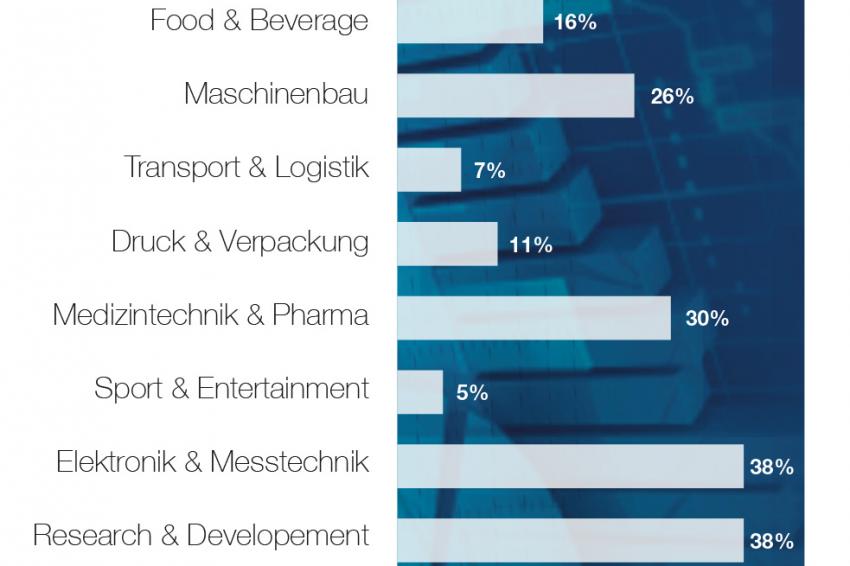

Gefragt nach der Branchenzugehörigkeit dominieren auf Hersteller- und Anwenderseite die Elektronik und der Maschinenbau sowie die Messtechnik, sogar mit leichten Zugewinnen gegenüber 2016. Die Automobilindustrie bleibt eine starke Industrie, wenn auch mit Verlusten von -16% gegenüber dem Vorjahr. Anwender und Hersteller sind sich über die die Wichtigkeit der Branchen Forschung und Entwicklung sowie Medizin und Gesundheit einig, diese bleiben stabil im Ranking. Für Hersteller sind weiter die Lebensmittelindustrie, Druck und Verpackung, Sicherheit und Überwachung sowie der Logistikbereich wichtig, sie sehen auch in Multimedia und Entertainment einen Wachstumsmarkt. Insgesamt lässt sich feststellen, dass die Hersteller erwartungsgemäß eine größere Breite an Einsatzgebieten und Branchen abdecken, demgegenüber die Ergebnisse der Anwender sich deutlicher konzentrieren und von der Zusammensetzung der Teilnehmergruppe abhängen. Bei den Anwendern dominiert noch der traditionell geprägte Vision-Einsatz. Die Hersteller sind stärker innovationsgetriebenen..

Stabile Investitionsbereitschaft, Embedded Vision und eine mögliche Marktfragmentierung

Hauptabnehmer der Kamerahersteller sind mit 39% Anteil OEMs und Systemanbieter, was einem Anstieg von 30% gegenüber 2016 entspricht. Dies unterstreicht die Entwicklung der Bildverarbeitung zur Embedded Vision mit einer höheren Komplexität der Systeme und Anforderungen. Endkunden verlieren folgerichtig als Abnehmer an Bedeutung (-63%), was sich aber größtenteils durch den vermehrten Verkauf über Distributoren als Mittler und beratende Vision-Experten ausgleicht. Systemintegratoren spielen für die Hersteller mit 31% Verkaufsanteil eine weiter stabile Rolle. Beides verdeutlicht, dass Anwender für die Entwicklung ihrer integrierten Systeme gern das technische Know-How externer Partner nutzen. Die Anwender selbst gaben an, ihre Vision-Systeme zu 57% selbst zu entwickeln und zu implementieren, jedoch mit fallender Tendenz (-11% zu 2016).. 24% kaufen ein Komplettsystem (=9% Steigerung) und nur 13% gaben an, sich durch einen Systemintegrator unterstützen zu lassen. Allerdings war der Anteil der Systemintegratoren mit 54% in der Studie gleichbleibend hoch – was für deren Wichtigkeit in der Vermittler- und Expertenrolle zwischen Herstellern und Endanwendern spricht.

Alle Hersteller sehen ein weiteres starkes und sicheres Wachstum der Bildverarbeitung. 38% erwarten Wachstum aufgrund neuer Nutzer, 21% aufgrund der Modernisierung vorhandener Anlagen und zusätzliche 41% aufgrund von Anwendern, die beide Wege beschreiten. Als größte Treiber sehen die Hersteller dabei den Einsatz von künstlicher Intelligenz, 3D-Imaging, hyperspektrale Anwendungen und Embedded Vision. Embedded Vision wird dabei von 21% der Hersteller als Chance gesehen. Auch 92% aller befragten Anwender möchten weiter in Bildverarbeitung investieren, 52% wollen in den nächsten zwei Jahren neue oder modernisierte Vision-Systeme einführen, weitere 40% streben beides an. In den eher traditionellen Einsatzgebieten und Branchen sollen dabei aus Anwendersicht zu 75% fertig erhältlich Komponenten zum Einsatz kommen, 39% möchten aber auch eigene Lösungen entwickeln. Dies unterstreicht ein Blick auf die Frage, was Hersteller als Risiken der klassischen Bildverarbeitung angeben: 17% aller Hersteller sehen einhergehend mit der Ausweitung auf nahezu alle Industrien eine Fragmentierung des Vision-Marktes, unter anderem durch den Einsatz von Consumer-Geräten im professionellen Bereich. 21% sehen auch eine Dezimierung ihres Geschäftes durch Anwender, die Ihre spezifisch benötigten Kameras und Systeme selbst entwickeln und bauen.

Insgesamt zeigt sich, dass die Bildverarbeitung ihren Status als eigenständige Disziplin verliert. Bereits 43% der Anwender setzen auf Embedded Vision als Teil ihrer ganzheitlichen Automatisierungs- und Steuerungssysteme. Trotz des vorausgesagten weiteren Marktwachstums sind auch kritische Stimmen wahrnehmbar: Selbst wenn die Anwender derzeit keinen Sprung auf den asiatischen Einkaufsmarkt anstreben, macht die Konkurrenz aus Asien 59% aller Hersteller zu schaffen. Immerhin 38% der Kamerabauer schauen mit Sorge auf die im Zusammenhang mit Embedded Vision erkennbaren Risiken: Wie beispielsweise die Verdrängung industrieller Kameras durch spezifische Embedded-Lösungen und die Veränderung klassischer Geschäftsmodelle. Das große Potenzial, das Wachstum und die Weiterentwicklung der Bildverarbeitungstechnologie ist damit eine Herausforderung für die bisherige Rollenverteilung zwischen Herstellern, Integratoren und Anwendern. Embedded Vision und der Einsatz von Bildverarbeitung in nahezu allen Industrien bewirkt gleichzeitig eine Fragmentierung. Anwender brauchen und wollen spezifische Lösungen für ihre integrierten Gesamtsysteme und OEM-Lösungen. Beratende Distributoren und Systemintegratoren haben damit die Chance, ihre wichtiger werdende Rolle als Berater und Partner bei der Entwicklung und Implementierung individueller und modularer Embedded Vision-Lösungen fernab der klassischen Industriekamera zu verdeutlichen.

Gutes Preisniveau, Matrix-Kameras und globale Markenbekanntheit

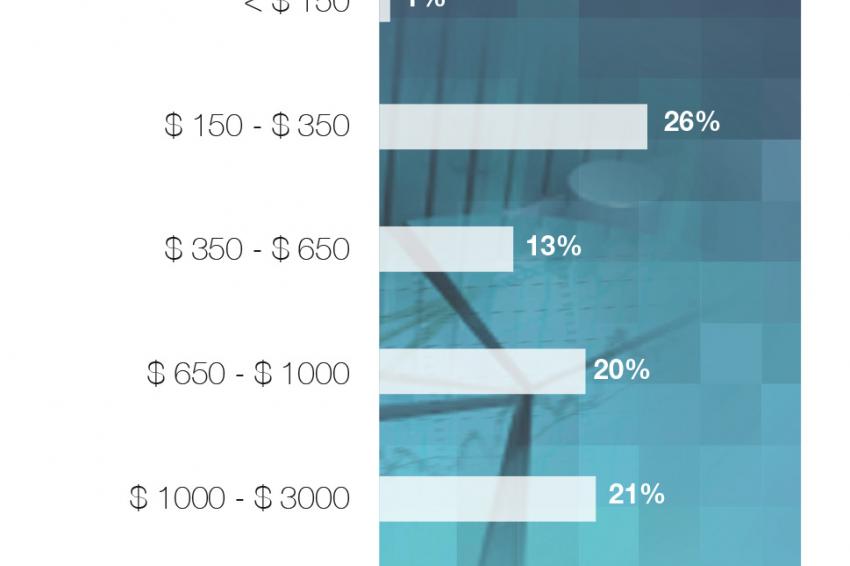

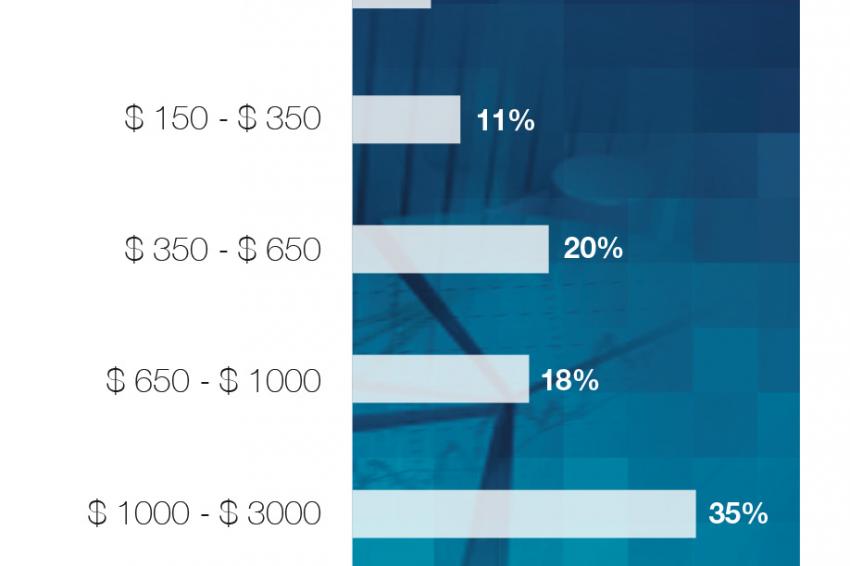

Neben der Kaufbereitschaft ist das Preisniveau für Kameras ein wichtiger Indikator für die Marktentwicklung. Nach dem sukzessiven Preisverfall bis 2015 ist 2017 eine weitere Preisstabilisierung für Kameras im mittleren und oberen Preislevel sichtbar, was die Sorge der Hersteller vor asiatischer Konkurrenz abschwächen sollte. Nur 19% der Anwender wollen lediglich bis zu 350$ für eine Kamera ausgeben, wohingegen es 2016 noch 45% in diesem unteren Preissegment waren. 38% setzen auf Kameras zwischen 350 $ und 1.000 $, ein Plus von 7%-Punkten gegenüber dem Vorjahr. 42% der Anwender planen sogar über 1.000 $ in ihre Kamera zu investieren, was einer Steigerung um 19%-Punkte entspricht. Damit wächst das Hochpreissegment sehr deutlich. Von den Herstellern werden diese Voraussagen größtenteils bestätigt, insbesondere beim Verfall in der Preisklasse unter 150 $ und der großen Steigerung für Kameras über 1.000 $. Marktfragmentierung, Embedded Vision und sehr spezifische modulare Vision-Systeme scheinen also auch ein erhöhtes Qualitätsbewusstsein zu fördern. Eine höhere Bildqualität mit verbesserter Processing-Leistung sowie integrierte Intelligenz, Schnelligkeit und einfache Konnektivität der Systeme sind für die meisten Anwender ausschlaggebende Kriterien für eine „gescheite“ Investition zu einem guten Preis-Leistungsverhältnis.

2017 wurde erstmal auch die Art der Kamera abgefragt, die in den Vision-Systemen zum Einsatz kommt. Bei den Anwendern führen Matrix-Kameras mit einem Anteil von 60% das Feld mit deutlichem Abstand an, gefolgt von 3D- und Stereo Vision-Kameras und OEM-Kameramodulen mit je 8%. 12% aller Nutzer setzen spezifische Kameratypen ein, um ihre individuellen Bedürfnisse abzudecken. 7% aller Anwender setzen auf Line Scan-Kameras, 5% auf Smart Kameras. Der Wert für Smart Kameras ist gegenüber 27% im Vorjahr stark gesunken. Wahrscheinlich wurde bei der Beantwortung der Fragen ein signifikanter Anteil von Smart Kameras den Matrix-Kameras zugeordnet, die ja auch kompakt ausgestattet sein können. Ausgeglichener gestaltet sich das Bild unter den Herstellern: 37% der verkauften Kameras sind Matrix-Kameras, gefolgt von 18% 3D- und Stereo Vision, 16% Smart Kameras und 10% OEM-Module. Mit 16% haben aber hier auch diverse Spezial-Lösungen einen hohen Anteil.

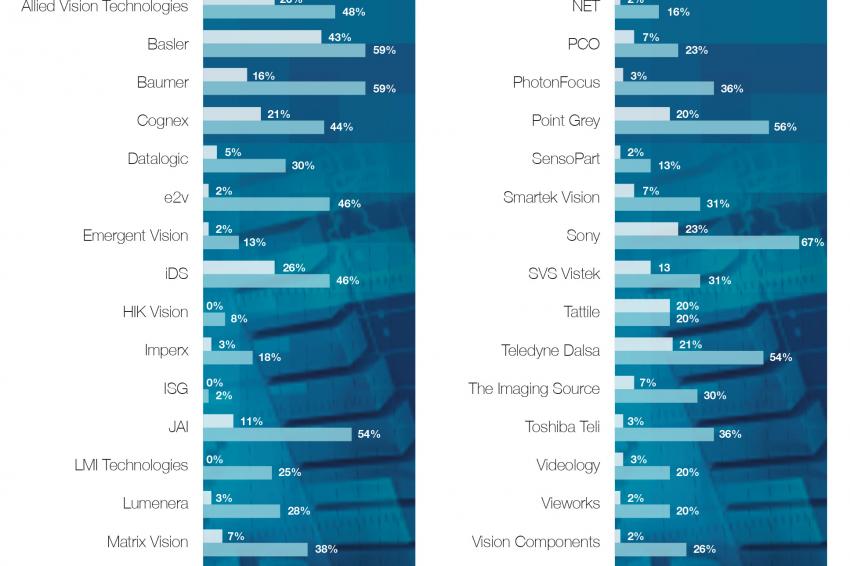

Die bekannteste Kameramarke unter den Anwender ist dabei Sony mit 67% gestützter Markenbekanntheit – wobei anzunehmen ist, dass hier prozentualer Ruhm aus dem Sensor- und Consumer-Bereich herüberweht. Im dichtgedrängten Verfolgerfeld tummeln sich mit je 59% Basler und Baumer sowie Flir Intergrated Imaging Solutions (vormals Point Grey) mit 56%. 54% aller Anwender kennen Matrox, Teledyne Dalsa und JAI. Am häufigsten eingesetzt werden hingegen Basler-Kameras von 43% aller Anwender, gefolgt von Allied Vision und IDS mit je 26%. Cognex, Sony und Teledyne Dalsa sind bei je 21% der Nutzer im Einsatz.

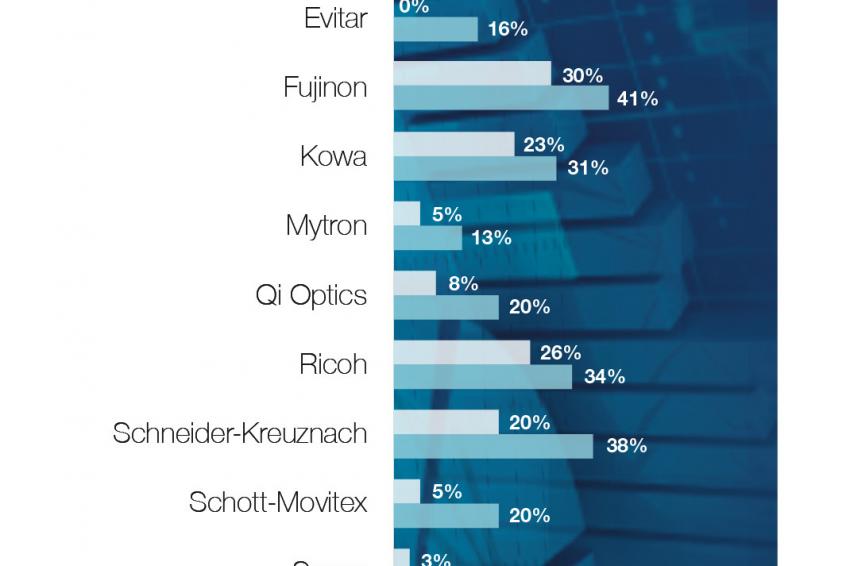

Im Zusammenspiel mit den Kameras spielt die Optik eine wichtige Rolle im Vision-System. Die bekannteste Optikmarke ist Edmund Optics mit 66% gestützter Bekanntheit, noch vor Zeiss mit 62%. Ob damit die hauseigenen Edmund-Objektive gemeint sind, oder ob der Name den Anwendern als Distributor vertraut ist, ist dabei offen. Computar und Tamron teilen sich mit je 43% Platz 3 bei der Markenbekanntheit. Tamron-Objektive werden mit 33% Einsatz-Anteil von den meisten Anwendern genutzt, gefolgt von Edmund Optics und Fujinon mit 31% und 30%.

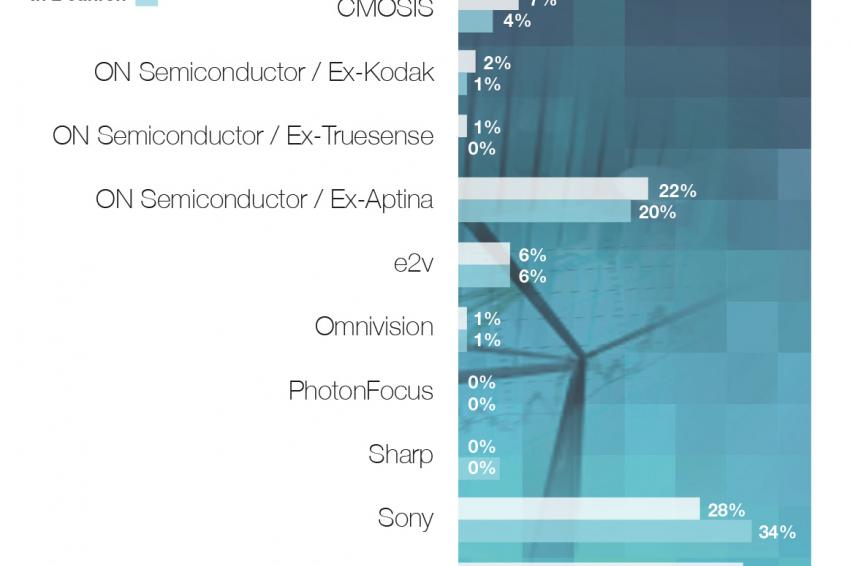

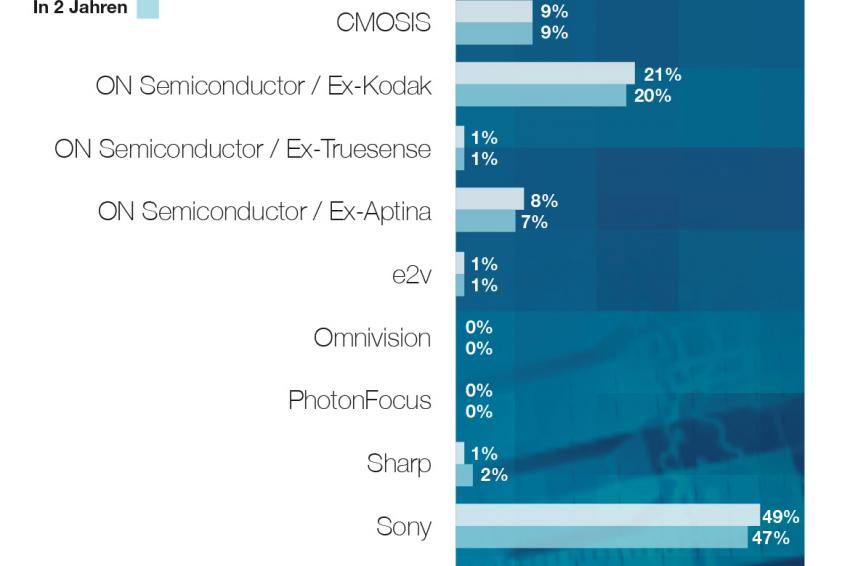

CMOS ist die neue Normalität - Sony und On Semi bleiben stark, Customized-Sensoren gewinnen

Lange ankündigt und durch Sonys CCD-Abkündigung beschleunigt ist der Umstieg auf CMOS-Sensoren jetzt vollzogen: 73% aller Hersteller und Anwender nutzen heute die CMOS-Technologie, jeweils 27% haben noch CCD-Sensoren im Einsatz. Bis 2019 wird sich dieser Anteil auf 22% bei den Herstellern und 12% bei den Anwendern reduzieren, was eine klare Bestätigung der Prognosen aus den letzten Jahren und eine Manifestierung des Wandels im Sensormarkt ist.

Nach den bahnbrechenden technologischen Neuerungen und den Umwälzungen der letzten Jahre zeigt der Sensormarkt Stabilität. Sony bleibt mit 49% klarer Marktführer bei den Anwendern und muss zu 2016 nur 4%-Punkte Verlust hinnehmen. On Semiconductor bleibt mit 30% nahezu am Vorjahreswert und der prognostizierte Anstieg von Customized-Sensoren um 175% auf 11% Marktanteil ist tatsächlich eingetreten. Mit 9% spielt noch Cmosis eine signifikante Rolle für die Anwender im klar aufgeteilten Sensormarkt. Weit weniger Sony-Treue ist auf Herstellerseite zu beobachten, mit ähnlichen Werten wie 2016. Zwar ist der japanische Platzhirsch mit 28% auch hier Marktführer, allerdings werden Eigenentwicklungen zu einer ernsthaften Gefahr für die traditionellen Lieferanten. 33% aller Sensoren sind laut Herstellern bereits Customized-Versionen. On Semiconductor nimmt 25% Marktanteil ein und ist dabei fast gleichauf mit Sony. Cmosis erreicht noch 7%. Aus Herstellersicht wird deutlich, dass sich die Kamerabauer deutlich unabhängiger von den großen Lieferanten und möglichen Limitierungen machen möchten. Mit Customized-Sensoren können sie auch besser auf individuelle Kundenwünsche und die Anforderungen an spezifische Embedded Vision-Komponenten eingehen.

Innovativ und bodenständig zugleich: Auf das Einsatzgebiet kommt es an

Doch welche Kriterien sind für Anwender und Hersteller wichtig, wenn es um die Auswahl und den Einsatz eines konkreten Sensors geht? Mit CMOS-Sensoren als neuem Branchen-Standard ist ein hohes Qualitätsniveau auch für anspruchsvolle Vision-Aufgaben gegeben. Die neuen Einsatzpotenziale in VR/AR, autonomen Fahr- und Fluggeräten sowie intelligenten Automatisierungs- und Robotik-Lösungen verlangen nach hoher Sensitivität und Analysequalität für die Verarbeitung und Steuerung in Echtzeit. Und doch gibt es weiter den traditionellem Vision-Markt, in dem klassische Mess- und Prüfaufgaben auch mit geringen Auflösungen, monochromen Sensoren und mit einer eher durchschnittlichen Geschwindigkeit gelöst werden. Für eine Füllstandsprüfung am mit 2m/Sekunde fahrenden Förderband wird für eine sinnvolle Automatisierung kaum mehr benötigt.

Diese Aufspaltung der Kriterien nach Einsatzgebieten ist in den technischen Sensorangaben deutlich zu erkennen. Mit 40% wird der Hauptanteil aller Sensoren in der Klasse zwischen 1 und 3 Megapixel eingesetzt. Dies entspricht zwar einem Rückgang von 15%-Punkten gegenüber 2016, doch soll dieser Wert laut Aussagen der Anwender über die nächsten zwei Jahre stabil bleiben. Die kleinste Klasse unter 1 Megapixel erlebt mit 22% ein kleines Revival, ansonsten gibt es deutliche Anstiege in der hochauflösenden Klasse zwischen 10 und 20 Megapixeln. Synchron zu den vorherigen Aussagen und der mehr innovationsgetriebenen Vision-Nutzung verlieren auf Herstellerseite alle Klassen unter 5 Megapixel, über 5 Megapixel gewinnen alle Sensorklassen. Zwar ist mit 24% auch hier der Bereich zwischen 1 und 3 Megapixel noch führend, in der Vorrausage sollen aber Sensoren ab 5 Megapixel und ab 20 Megapixel mit einem Plus von 88% beziehungsweise 67% am deutlichsten wachsen. Dennoch gilt für den klassischen Machine Vision-Ansatz: VGA-Auflösung ist auch auf Herstellerseite weiter ein wichtiger Absatzbereich mit stabilen Prognosen.

75% aller Anwender setzen auf ein Sensorformat zwischen 1/3 Zoll und 2/3 Zoll, wobei 33% sich für Sensoren zwischen 1/2 Zoll und 2/3 Zoll entscheiden. Gegenüber dem Vorjahr ist dies eine deutliche Verschiebung in die höhere Formatklasse, wahrscheinlich getrieben von steigenden Qualitätsanforderungen hinsichtlich Bild- und Analysequalität. Trotz der großen Sprünge hinsichtlich der Miniaturisierung bei gleichbleibender oder sogar verbesserter Leistung verbessert eine höhere Pixel-Größe die Ausnutzung des Lichteinfalls. Die Hersteller unterscheiden je nach Anwendungsgebiet mit 35% deutlich zwischen sehr großen Sensoren über 1 Zoll und kleinen Sensoren zwischen 1/3 Zoll und 1/2 Zoll, auf die 27% Nutzungsanteil entfallen. Auch setzen Hersteller vermehrt auf Farbe, während Anwender größtenteils noch monochrom arbeiten: 67% monochrom versus 24% Farbnutzung. C-Mount-Objektive sind mit 45% und 46% die jeweils dominierenden Fassungen, mit einer auch hier stark sichtbaren Tendenz zu individuellen Lösungen. Immerhin 34% aller Fassungen auf Herstellerseite fallen unter „Andere“, auch die Anwender wenden zu 19% spezifische Lösungen an. Nicht überraschend setzt eine deutliche Mehrheit der Anwender auf Global Shutter als Read-Out-technologie und profitiert damit gerade bei schnellen Applikationen von einer exzellenten Bildqualität ohne Bewegungsunschärfen.

Hohe Bildraten und hohe Bandbreiten erlauben Echtzeit-Verarbeitung

Der Ruf nach schnellen Bildverarbeitungssystemen für eine Datenauswertung und Steuerung in Echtzeit ist der Grund für die Entwicklung höherer Bildraten und schnellerer Übertragungsstandards. Wobei auch hier die Trennung zwischen traditionellen Machine Vision-Systemen mit moderaten Geschwindigkeiten und innovativen Hochgeschwindigkeitsanwendungen deutlich wird. Mit 51% Nutzungsanteil gewinnt die kleinste Klasse unter 25 Bildern pro Sekunde (fps) deutlich zurück. Die 2016 stärkste Klasse zwischen 25 und 60 fps verliert entsprechend. Dennoch verdoppeln sich Anwendungen zwischen 60 und 100 fps von 7% auf 14%. Bei den Herstellern bleiben Bildraten zwischen 25 und 60 fps die meist verkaufte Klasse, es werden jeweils sehr hohe Vorrausagen in den Hochgeschwindigkeits-Klassen 60 bis 100 fps (+53%), 100 bis 200 fps (+67%) und über 200 fps (+23%) getätigt. Der Aufstieg in die jeweils nächsthöhere Klasse als Entwicklungstendenz ist eindeutig.

Trotz dieser Anwender-Hersteller-Schere hinsichtlich der benötigten Bildraten sehen fast die Hälfte aller Nutzer Übertragungsgeschwindigkeiten mit über 5 Gigabit pro Sekunde als sehr relevant und relevant für ihre Anwendungen an, eine Steigerung auf 70% in den nächsten zwei Jahren wird prognostiziert. Die Überwachung und Analyse in Echtzeit ist einer der signifikanten Vorteile und Entwicklungstreiber für die Ausweitung von Vision-Technologien. Für eine gewünscht hohe Präzision werden schnelle Bildraten und deren rasche Übertragung zur sofortigen Verarbeitung benötigt. Da auch die Anwenderseite dieses Potenzial erkennt, ist die Prognose hin zu mehr Schnelligkeit eine logische Schlussfolgerung.

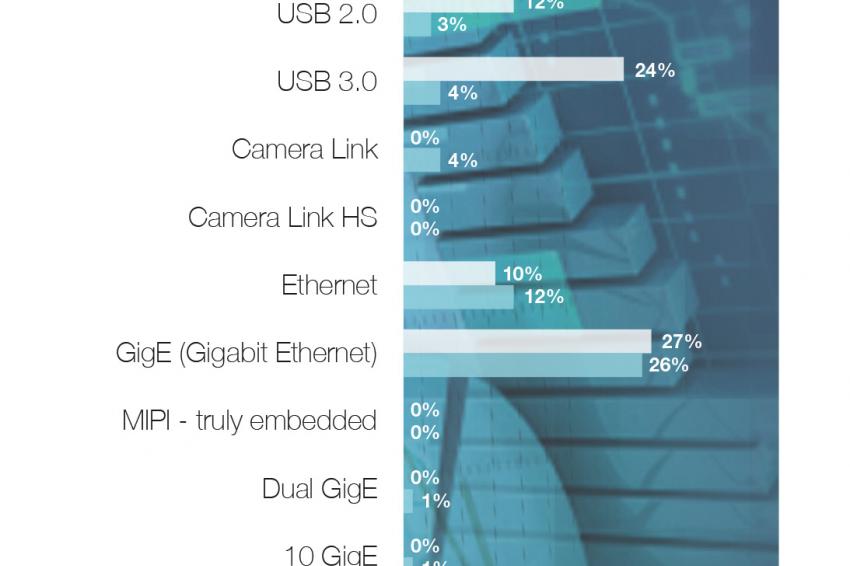

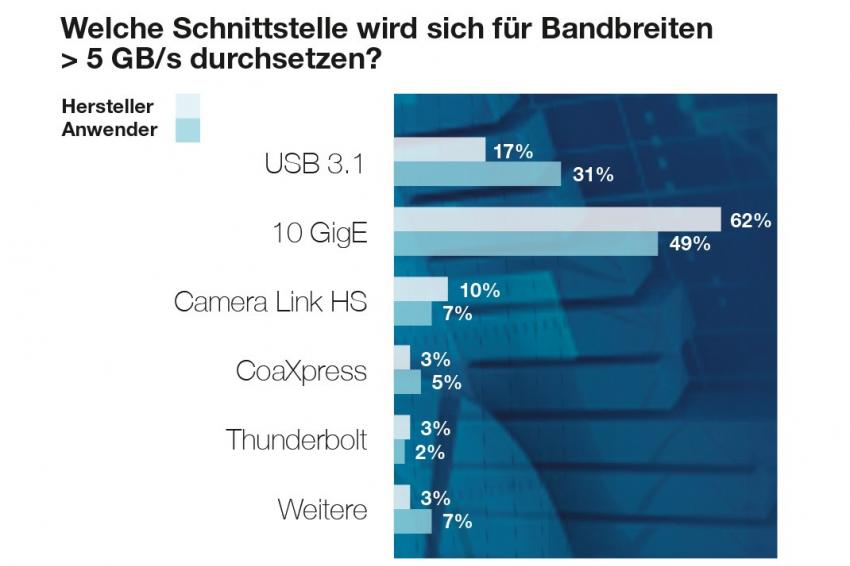

Mit jeweils 27% und 26% ist GigE Vision der bei Herstellern und Anwendern akzeptierteste Übertragungsstandard. Firewire und CoaxPress gewinnen im Vergleich zu 2016, inwieweit dies aber in der Teilnehmerstruktur begründet liegt, ist offen. Bei den zukünftigen Hochgeschwindigkeitsschnittstellen sind sich Anwender und Hersteller einig: Hersteller setzen zu 62% und Anwender zu 49% auf 10GigE für die schnelle Übertragung hoher Datenvolumina. Die Weiterentwicklung des GigE Vision-Standards verspricht ein einfaches Upgrade und eine unkomplizierte Konnektivität ohne zusätzliche Komponenten. Trotz eines prozentualen Rückgangs um rund 10%-Punkte behalten für spezifische Anwendungen auch Framegrabber weiter ihren Platz und ihre Berechtigung: Jeweils über ein Fünftel der Hersteller und Anwender setzen auf Framegrabber, mit gleichbleibenden Prognosen bis 2019.

Weiter so: Präzision, hohe Performance und Effizienz sowie einfache Handhabung

„Am spannendsten sind wie jedes Jahr die Freitextfelder!“, sagt der Schirmherr der Marktstudie und Framos-CEO Dr. Andreas Franz. „Neben den rein technischen Aussagen können wir dort ganz ungefiltert lesen, was die Teilnehmer sich von der Bildverarbeitung erwarten und welche Entwicklungen sie prognostizieren. Mit der zugesicherten Anonymität geben Hersteller und Anwender sehr offene Antworten zur gefühlten Marktlage und den zukünftigen Anforderungen.“

In Zeiten der Null-Fehler-Produktion und Losgröße 1-Anlagen ist für viele Anwender eine gesteigerte Präzision zur Automatisierung, Messung und Prüfung wichtig. Sie erwarten, diese durch eine verbesserte Vision-Performance mit höheren Auflösungen, verbesserte Sensortechnologien sowie höhere Bild- und Datenübertragungsraten erreichen zu können. Die höhere Performance sollte gleichzeitig mit geringeren Kosten und einem verbesserten Preis-Leistungsverhältnis einhergehen. Von dieser Effizienzsteigerung möchten vor allem kleinere Betriebe und Anwender in neuen Einsatzfeldern profitieren. Die Wirtschaftlichkeit und der ROI der Bildverarbeitungsanwendungen spielt in allen Unternehmen und Industrien eine wichtige Rolle. Wie bereits im letzten Jahr muss die Bildverarbeitung einen klaren Nutzen aufzeigen und rentabel sein.

Die Anforderungen für weiteres Wachstum haben sich auf Anwenderseite nicht verändert. Die Nutzer wünschen sich auch dieses Jahr eine einfache Systemintegration und unkomplizierte Zusammenstellung aller Komponenten. Einfach zu bedienende Software und Bibliotheken, gerne Open Source, intelligente Algorithmen sowie einheitliche Schnittstellen sind für die meisten Anwender ein Muss auf dem weiteren Wachstumskurs der Bildverarbeitung. Verständlich, wenn Vision-Systeme spezifisch entwickelt und oftmals selbst implementiert werden. Datensicherheit und kabellose Verbindungen sollen dies unterstützen. Die Nutzer möchten das Potenzial der Bildverarbeitung mit weiteren Analysen ausbauen und neben der Qualitätssicherung von einer deutlichen Produktionsoptimierung profitieren.

Neben der Industrie 4.0-Automatisierung und dem klassischen Machine Vision-Bereich sehen die Anwender ein sehr hohes Potenzial von Embedded Vision-Technologien in 3D-Anwendungen sowie Machine und Deep Learning unter Nutzung künstlicher Intelligenz. Mit der flächendeckenden Nutzung visueller Sensorik hat die Bildverarbeitung die Chance neue Industrien zu erobern und zu revolutionieren, wobei die meisten Nutzer noch über konkrete Anwendungsfälle nachdenken. Für Systemintegratoren und beratende Distributoren liegt hier eine große Chance mit Praxisbeispielen und Anwendungsszenarien neue Kunden zu generieren und die Marktdurchdringung der Bildverarbeitung zu fördern.

Künstliche Intelligenz, die Mensch-Maschine-Kollaboration und innovative Anwendungen

Die Hersteller stimmen in allen genannten Punkten mit den Nutzern überein. Auch sie erwarten von den Vision-Technologien eine höhere Leistung zu niedrigeren Preisen, setzen auf einfache Anwendbarkeit und einheitliche Schnittstellen. Der Qualitätsaspekt kommt in den Herstelleraussagen sehr deutlich zum Tragen, zum einem um sich von der asiatischen Konkurrenz abzusetzen und zum anderen um neue Märkte mit höheren Anforderungen zu erobern. Neben dem Ausbau der Automatisierung und Industrie 4.0 legen die Hersteller aber einen weitaus größeren Fokus auf die Nutzung von künstlicher Intelligenz. Insbesondere die Mensch-Maschine-Kollaboration, „denkende“ Roboter und eine hohe Anzahl autonomer Fahr- und Flugsysteme wird ihrer Ansicht nach zum Wachstum der Bildverarbeitung beitragen. Besondere Erwähnung fanden in den Kommentarspalten die neuen Bildverarbeitungsangebote von Intel und Nvidia, die ihre Processing-Kompetenz für innovative und kognitiv arbeitende Vision-Systeme genutzt haben. Die gesamte Bildverarbeitungsbranche wird nach Aussage der Hersteller davon profitieren. Die Ausweitung in neue Industrien und den Consumer-Bereich ist dabei eine naheliegende Schlussfolgerung. Der Ruf nach Standardisierung soll die zu erwartende Fragmentierung und Individualisierung erleichtern.

Die Ergebnisse der Framos Marktstudie 2017 verdeutlichen die Entwicklung der Bildverarbeitung von der eigenständigen Disziplin hin zum integralen Bestandteil moderner Automatisierungs- und Steuerungssysteme. Neben den klassischen Einsatzfeldern der Machine Vision lässt die intelligente embedded Vision Maschinen blitzschnell analysieren und basierend auf den visuellen Daten eigenständige Entscheidungen treffen. Das hohe Wachstumspotenzial der Vision-Technologie gründet auf einer weiteren Marktdurchdringung in Industrie 4.0 und der innovativen Nutzung künstlicher Intelligenz in neuen Industrien und im Consumer-Bereich. Die visuelle Sensorik stattet Maschinen mit optischen Sinnen sowie maschineller Intelligenz aus und ermöglicht es ihnen ihre Umgebung wahrzunehmen, zu verstehen, zu interagieren und zu lernen. Die berührungslose Bedienung von Geräten durch Eye-Tracking, Gesten- und Gesichtserkennung ermöglicht eine ganz neue Art von Konsumgütern, Sicherheitsmerkmalen und industriellen Lösungen. Achtsame Roboter, hindernisumfliegende Drohnen und sichere Überwachungslösungen sind nur einige Beispiele für den industriellen Einsatz. Smart Homes können schon jetzt per Fingerbewegung gesteuert werden und Autos bremsen ab, sollte der Fahrer einschlafen. Die Bildverarbeitung kann ohne falsche Bescheidenheit behaupten, ein Basisbaustein unserer digital-vernetzen Welt zu sein und zu mehr Effizienz, Sicherheit und Bequemlichkeit in allen Lebensbereich beizutragen.